■興能信用金庫は、「地域の皆さまのライフステージ・イベントにおいて発生するニーズに」合わせた安定的な資産形成や資産運用のために、おひとりお一人にふさわしい商品・サービスをご提供してまいります」というフィデューシャリー・デューティーに関する基本方針のもと、役職員全員がお客さま本位の姿勢を共有し、商品・サービスの更なる向上に取り組むとともにその取組状況を定期的に公表してまいります。

■2018年6月に金融庁より、お客さま本位の良質な金融商品・サービスを提供する金融業者をお客さまが選ぶ上で比較することのできる統一的な指標(以下、「共通KPI」)が公表されました。

■興能信用金庫は、「共通KPI」(2024年3月基準)を公表するとともに、お客さまからより一層選んでいただける信用金庫となるために、お客さまの中長期的な資産形成に向けて、今後ともお客さまへの的確な情報提供と販売態勢の取り組んでまいります。

興能信用金庫の「投資信託における比較可能な共通KPI」の内容

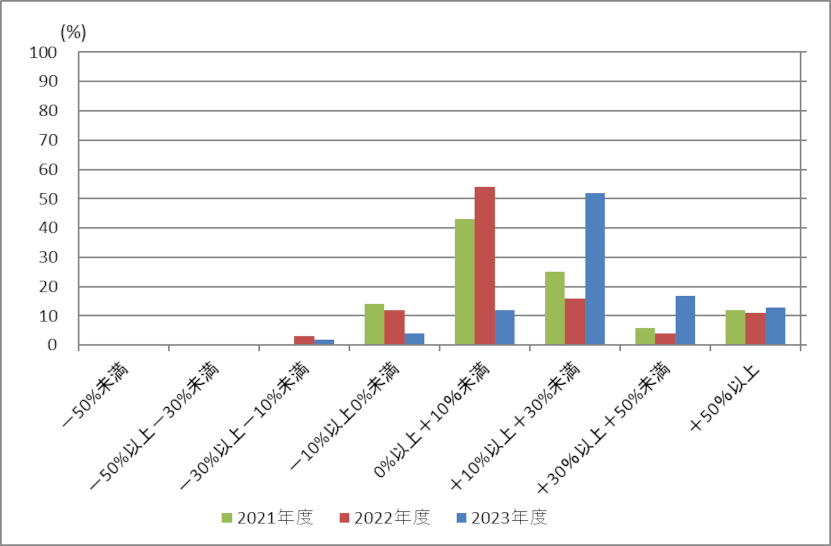

1.運用損益別顧客比率

・投資信託を保有しているお客さまについて、基準日時点の保有投資信託にかかる購入時以降の累積の運用損益(手数料控除後)を算出し、運用損益別にお客さまの比率を示した指標です。

・個々のお客さまが保有している投資信託について、基準日時点の損益状況を見ることができます。

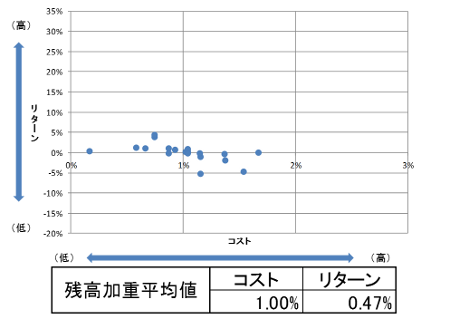

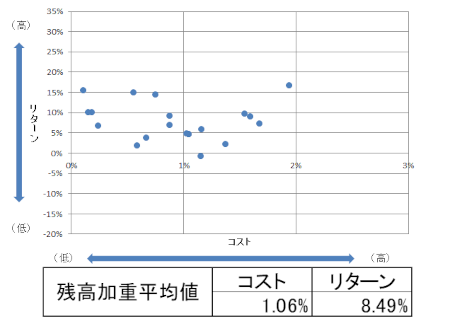

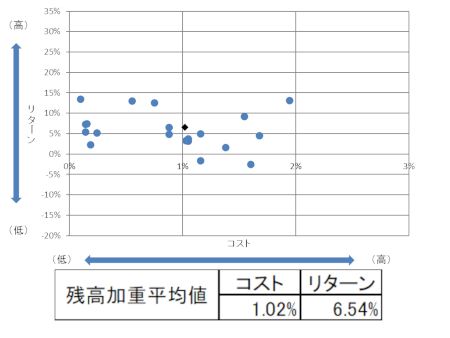

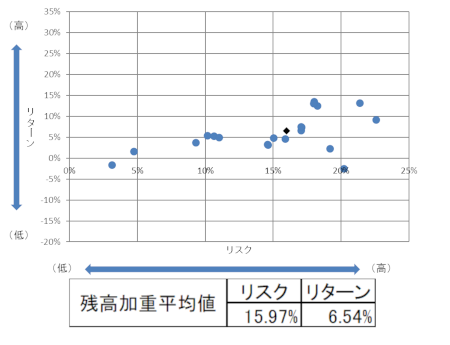

2.投資信託預り残高上位20銘柄のコスト・リターン

・設定後5年以上の投資信託の預り残高上位20銘柄について、銘柄毎及び預り残高加重平均のコストとリターンの関係を示した指標です。

・中長期的に、どのようなリターン実績を持つ商品をお客さまに多く提供してきたかを見ることができます。

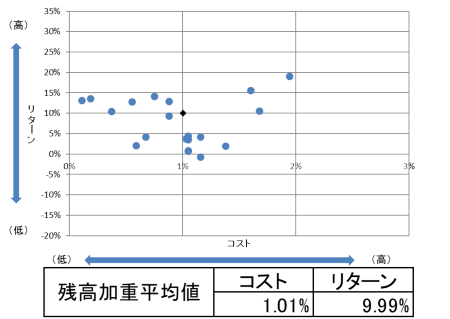

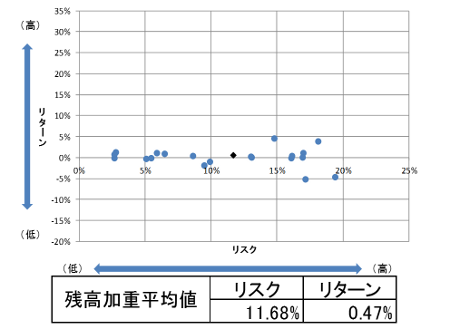

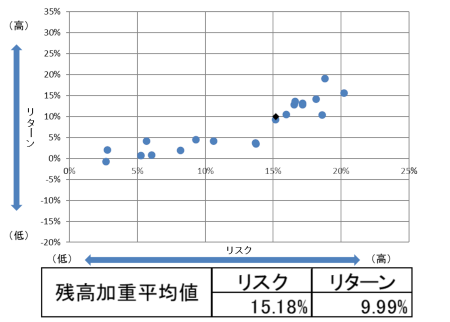

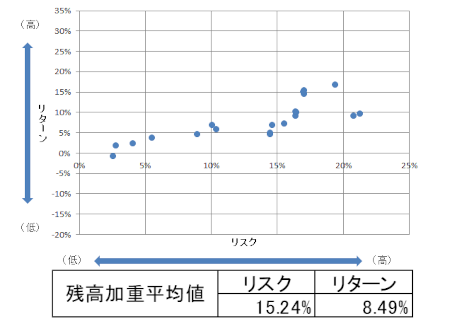

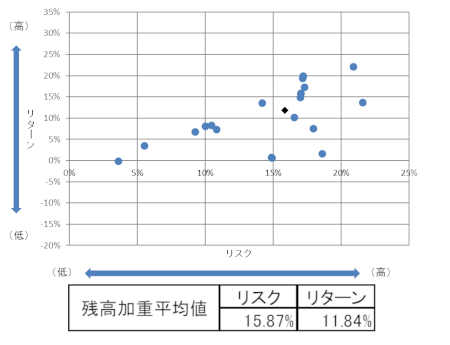

3.投資信託預り残高上位20銘柄のリスク・リターン

・設定後5年以上の投資信託の預り残高上位20銘柄について、銘柄毎及び預り残高加重平均のリスクとリターンの関係を示した指標です。

・中長期的に、どのようなリターン実績を持つ商品をお客さまに多く提供してきたかを見ることができます。

「投資信託・ファンドラップの運用損益別顧客比率」

・2024年3月時点で、「94%」のお客さまの運用損益が「プラス」となりました。

・運用損益の区分では、「+10%以上+30%未満」のゾーンにいらっしゃるお客さまの比率がもっとも高く、「52%」となっています。

| 2019年度 | 2020年度 | 2021年度 | 2022年度 | 2023年度 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 運用損益の区分 | 顧客数(人) | 割合(%) | 顧客数(人) | 割合(%) | 顧客数(人) | 割合(%) | 顧客数(人) | 割合(%) | 顧客数(人) | 割合(%) |

| +50%以上 | 77 | 6 | 243 | 17 | 219 | 12 | 221 | 11 | 290 | 13 |

| +30%以上 +50%未満 | 180 | 15 | 114 | 7 | 129 | 6 | 96 | 4 | 334 | 17 |

| +10%以上 +30%未満 | 135 | 11 | 571 | 39 | 466 | 25 | 318 | 16 | 1064 | 52 |

| 0%以上 +10%未満 | 71 | 5 | 404 | 28 | 821 | 43 | 1097 | 54 | 249 | 12 |

| – 10%以上 0%未満 | 202 | 17 | 134 | 9 | 257 | 14 | 247 | 12 | 85 | 4 |

| – 30%以上 -10%未満 | 465 | 38 | 14 | 0 | 18 | 0 | 79 | 3 | 42 | 2 |

| – 50%以上 -30%未満 | 89 | 8 | 0 | 0 | 0 | 0 | 6 | 0 | 6 | 0 |

| – 50%未満 | 9 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 2 | 0 |

| 合計 | 1,228 | 100% | 1,480 | 100% | 1,910 | 100% | 2,064 | 100% | 2,072 | 100% |

基準日 :令和6年3月末時点

運用損益 :基準日時点の評価金額+累計受取分配金額(税引後)+累計売付金額-累計買付金額(販売手数料(税込)を含む)

運用損益率:上記運用損益を基準日時点の評価金額で除して算出

※投資信託は、ETF、上場REIT、公社債投信、確定拠出年金で買付した投資信託は除く。

※上記数値等はあくまでも過去の実績であり、将来の運用益をお客さまにお約束するものではありません。

※原則として2003年6月以降の数値をもとに算出しています。

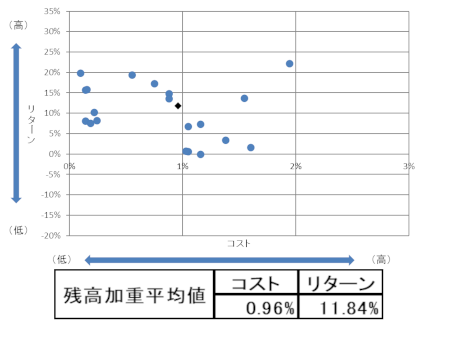

「投資信託の預かり残高上位20名銘柄のコスト・リターン/リスク・リターン」

お客さまにご購入いただいた投資信託の残高上位20銘柄についてコストやリスクに対するリターンをグラフ化しています。

投資信託の預かり残高上位20銘柄の平均コストは、「0.96%」、平均リスクは「15.87%」、平均リターンは「11.84%」となりました。

「投資信託の預かり残高上位20名銘柄のコスト・リターン」

「投資信託の預かり残高上位20名銘柄のリスク・リターン」

【投資信託の預り資産残高上位20銘柄】

| 銘柄名 | |

|---|---|

| 1 | しんきんインデックスファンド225 |

| 2 | しんきんJリートオープン(毎月決算型) |

| 3 | グローバル・ロボティクス株式ファンド(年2回決算型) |

| 4 | たわらノーロード 先進国株式 |

| 5 | たわらノーロード バランス(8資産均等型) |

| 6 | しんきん3資産ファンド(毎月決算型) |

| 7 | グローバル・ソブリン・オープン(毎月決算型) |

| 8 | しんきんJリートオープン(1年決算型) |

| 9 | iFree 8資産バランス |

| 10 | たわらノーロード 日経225 |

| 11 | しんきんグローバル6資産ファンド(毎月決算型) |

| 12 | iFree 日経225インデックス |

| 13 | しんきん世界好配当利回り株ファンド(毎月決算型) |

| 14 | 三井住友・NYダウ・ジョーンズ・インデックスファンド(為替ノーヘッジ型) |

| 15 | 女性活躍応援ファンド |

| 16 | しんきんトピックスオープン |

| 17 | しんきん世界アロケーションファンド |

| 18 | たわらノーロード 先進国株式<為替ヘッジあり> |

| 19 | たわらノーロード 新興国株式 |

| 20 | SMT グローバル株式インデックス・オープン |

基準日:令和6年3月末時点

対象ファンド:投資信託の預かり資産残高上位20銘柄(設定後5年以上)

コスト:(販売手数料÷5)+信託報酬(年率)

リターン:過去5年間のトータルリターン(年率換算)謄落率算出の際に用いる基準価額は分配金投資後(税引前)の基準価額を使用

リスク:過去5年間のトータルリターン(年率換算)謄落率算出の際に用いる基準価額は分配金投資後(税引前)の基準価額を使用

※対象銘柄(設定後5年以上)は、ETF、上場REIT、公社債投信、確定拠出年金は除く。

※上記数値等はあくまでも過去の実績であり、将来の運用益をお客さまにお約束するものではありません。